BS模型基本假设

研究的背景为风险中性、无套利的欧市市场,因此我们有:

其中,$\tau = T - t$ 为当前时间和交易日的差值,$X$为执行价(Strike Price),$r$为无风险利率(risk-free rate),$f(S_T)$为资产价格分布,$\psi(S_T, X) = \max\left\{S_T - X\right\}$。

在Black-Scholes模型的定义中,标的资产价格$S_t$(State Price)为Geometric Brownian运动,则${S_t}$符合正态指数分布。

同时,期权价格$C$(Option Price)与$S_T$有:

其中

BS模型改进方案

我们通过改变传统的指数正态分布使得BS模型拟合的更加精准。具体的,我们定义$S_t$符合混合分布,即:

其中,正态分布满足 $\ln(S_T) \sim \mathcal{N}(ln(S_t) + (r_{t, \tau} - \delta -\sigma^2)\tau, \sigma\sqrt\tau) $ ,进一步有:

其中$v$为符合上述正态分布的指数正态分布函数。那么对应的期权价格也有混合分布的形式:

其中 $\overline{\Phi}(\cdot) = 1 - \Phi(\cdot)$

具体计算策略

优化问题陈述

我们通过收集:

- $\mathbf{C}$: 实际期权价格

- $\mathbf{x}$: 实际执行价

- $r, \delta, T$: 用于计算的参数

构造最小二乘优化问题:

其中,$\pi_j$为混合分布的权重,满足$\sum_{j=1}^{n+1}\pi_j = 1$。

约束条件分析

根据无风险套利市场规则,我们有未来资产价格的期望值为当前资产价格的贴现值:

进一步有:

优化问题求解

猜测$\sigma^2$, 并且对$\mu_j$进行初始化

假设$\sigma^2$, $\mu_j$已知,求解$\pi_j$: 使用二次规划算法求解

使用牛顿-莱布尼茨法求 $\mu_j$

AMD公司的期权价格分析

期权价格数据拟合

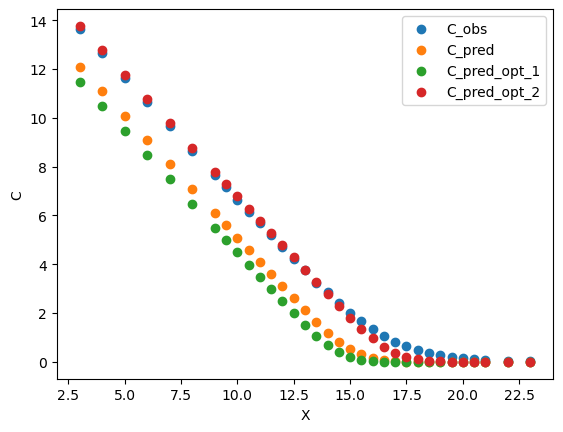

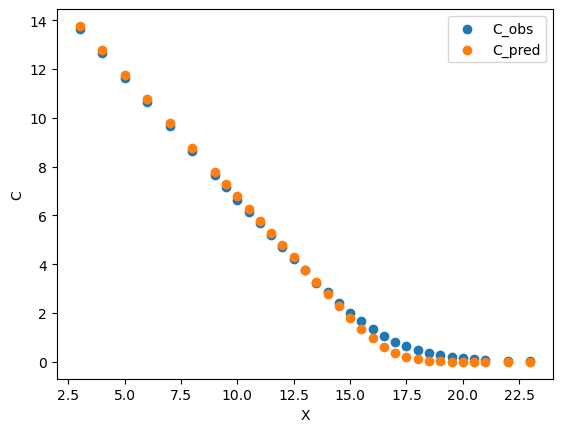

我们通过上述方法对AMD公司的期权价格进行分析,我们提取了2018年AMD公司6月7月的期权价格数据。我们将其分割为两个部分,对应$\tau = 0.0958$和$\tau = 0.08493$。

此图为训练集的期权价格分布,我们可以看到,期权价格分布在不同的执行价上有不同的分布。

此图为测试集的期权价格分布,我们可以看到拟合较好。

Greeks分析

我们通过对期权价格的混合分布进行分析,得到了期权价格的Greeks值:

Delta: $\Delta = \frac{\partial C}{\partial S}$ 代表期权价格对标的资产价格的敏感程度

Theta: $\Theta = \frac{\partial C}{\partial \tau}$ 代表期权价格对时间的敏感程度

Gamma: $\Gamma = \frac{\partial^2 C}{\partial S^2}$ 代表Delta对标的资产价格的敏感程度

Vega: $\nu = \frac{\partial C}{\partial \sigma}$ 代表期权价格对波动率的敏感程度

Rho: $\rho = \frac{\partial C}{\partial r}$ 代表期权价格对无风险利率的敏感程度

参考文献

Black, F., & Scholes, M. (1973). The pricing of options and corporate liabilities. Journal of political economy, 81(3), 637-654.

MING, Y(2009). STATE PRICE DENSITY ESTIMATION VIA NONPARAMETRIC MIXTURES. The Annals of Applied Statistics, 3(3), 963–984